Đòn bẩy kinh doanh là công cụ mạnh mẽ giúp doanh nghiệp gia tăng lợi nhuận mà không cần phải đầu tư quá nhiều nguồn lực. Trong bài viết này, hãy cùng CafeMom tìm hiểu 3 loại đòn bẩy quan trọng và cách áp dụng chúng để tối ưu hóa hiệu quả kinh doanh, giúp doanh nghiệp tăng trưởng nhanh chóng và bền vững.

1. Đòn bẩy kinh doanh là gì?

Đòn bẩy kinh doanh (hay đòn bẩy hoạt động) là chỉ số quan trọng trong tài chính doanh nghiệp, phản ánh mức độ ảnh hưởng của cấu trúc chi phí (cả cố định và biến đổi) đối với lợi nhuận trước thuế và lãi vay khi doanh thu thay đổi.

Cụ thể, nó cho thấy tỷ lệ thay đổi của lợi nhuận so với sự thay đổi 1% trong doanh thu, giúp doanh nghiệp hiểu được mức độ tác động của chi phí đến hiệu quả kinh doanh. Chỉ số này, thường được gọi là DOL (Degree of Operating Leverage), là công cụ hữu ích để đánh giá khả năng sinh lời của doanh nghiệp trong các điều kiện thị trường khác nhau.

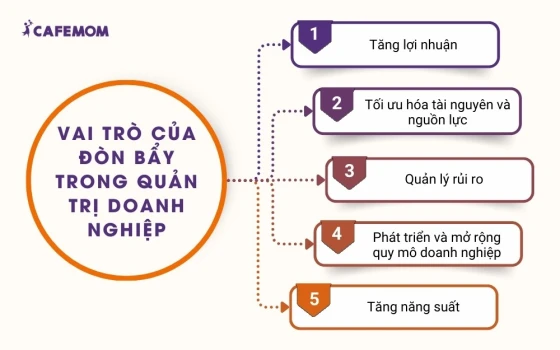

2. Vai trò của đòn bẩy trong quản trị doanh nghiệp

Đòn bẩy trong quản trị doanh nghiệp không chỉ là công cụ tài chính mà còn là yếu tố then chốt trong việc tối ưu hóa tài nguyên và phát triển doanh nghiệp. Dưới đây những vai trò quan trọng của đòn bẩy trong các lĩnh vực quan trọng của doanh nghiệp, từ tăng lợi nhuận đến nâng cao năng suất.

2.1. Tối ưu hóa tài nguyên và nguồn lực

Đòn bẩy cho phép doanh nghiệp tối ưu hóa tài nguyên hiện có mà không phải đầu tư thêm vào cơ sở hạ tầng hoặc nhân sự. Bằng cách cải thiện quy trình làm việc, doanh nghiệp có thể đạt được hiệu quả cao hơn mà không phải tăng chi phí cố định.

Chẳng hạn, việc cải tiến quy trình sản xuất hoặc áp dụng công nghệ mới có thể giúp doanh nghiệp tăng trưởng mà không cần mở rộng quy mô một cách ồ ạt.

2.2. Quản lý rủi ro

Sử dụng đòn bẩy cũng đi kèm với việc quản lý rủi ro một cách hiệu quả. Doanh nghiệp cần phải đánh giá khả năng tài chính của mình để đảm bảo lợi nhuận tạo ra đủ để bù đắp chi phí lãi vay khi sử dụng đòn bẩy tài chính. Để quản lý rủi ro, các doanh nghiệp có thể duy trì tỷ lệ nợ/vốn hợp lý, đồng thời kiểm soát dòng tiền và lên kế hoạch tài chính cẩn thận nhằm đối phó với các tình huống bất ngờ.

2.3. Tăng lợi nhuận

Đòn bẩy kinh doanh giúp doanh nghiệp tăng trưởng lợi nhuận mà không phải gia tăng tỷ lệ chi phí. Khi sử dụng chi phí cố định hiệu quả, doanh thu tăng lên sẽ kéo theo lợi nhuận tăng nhiều hơn.

Ví dụ, một công ty có chi phí cố định lớn sẽ thấy lợi nhuận gia tăng đáng kể khi doanh thu tăng mà không cần tăng chi phí tỷ lệ thuận, tạo cơ hội cho doanh nghiệp mở rộng mà vẫn giữ chi phí kiểm soát được.

>>> XEM THÊM: ĐÒN BẨY KINH DOANH LÀ GÌ? CÁCH ÁP DỤNG 3 LOẠI ĐÒN BẨY ĐỂ X2 LỢI NHUẬN

2.4. Phát triển và mở rộng quy mô doanh nghiệp

Đòn bẩy cho phép doanh nghiệp phát triển và mở rộng mà không cần bỏ ra một khoản chi phí lớn cho tài sản mới. Việc sử dụng đòn bẩy giúp tiết kiệm thời gian và chi phí, đồng thời mở ra cơ hội để doanh nghiệp cải tiến sản phẩm, khám phá thị trường mới hoặc đẩy mạnh các chiến lược tăng trưởng mà không cần phải đầu tư đáng kể vào cơ sở hạ tầng.

2.5. Tăng năng suất

Đòn bẩy giúp tăng năng suất bằng cách tận dụng thời gian và nguồn lực sẵn có. Doanh nghiệp có thể áp dụng công nghệ mới, cải tiến quy trình làm việc và xây dựng các hệ thống hiệu quả để đạt được mục tiêu kinh doanh nhanh hơn mà không cần tăng chi phí cố định.

Ví dụ, việc áp dụng phần mềm quản lý công việc giúp tăng cường năng suất và giảm bớt khối lượng công việc thủ công, từ đó tiết kiệm thời gian và nâng cao hiệu quả công việc tổng thể.

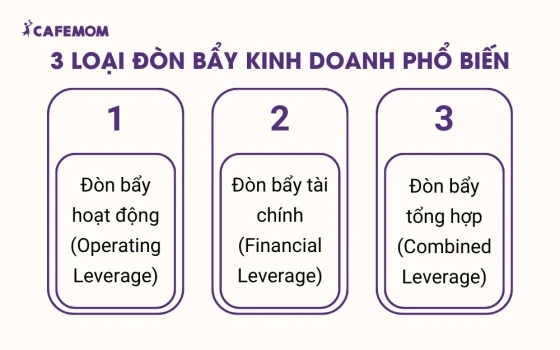

3. 3 loại đòn bẩy kinh doanh phổ biến

Mỗi loại đòn bẩy, từ tài chính đến công nghệ, có thể mang lại những lợi ích khác nhau, hỗ trợ doanh nghiệp trong việc tăng trưởng và giảm thiểu rủi ro. Dưới đây là 3 loại đòn bẩy kinh doanh phổ biến mà doanh nghiệp có thể áp dụng để đạt được hiệu quả tối ưu.

3.1. Đòn bẩy hoạt động (Operating Leverage)

1 - Khái niệm

Đòn bẩy hoạt động, hay còn gọi là đòn bẩy kinh doanh, là một chỉ số phản ánh cách thức mà doanh nghiệp sử dụng chi phí cố định (fixed costs) để gia tăng lợi nhuận. Nó chỉ ra mức độ tác động của việc thay đổi doanh thu lên lợi nhuận hoạt động (EBIT). Đòn bẩy hoạt động đặc biệt quan trọng trong các doanh nghiệp có tỷ trọng chi phí cố định cao, bởi vì sự thay đổi trong doanh thu có thể dẫn đến thay đổi đáng kể trong lợi nhuận.

Các loại chi phí trong đòn bẩy hoạt động:

- Chi phí cố định (Fixed Costs): Đây là các chi phí không thay đổi theo mức độ sản xuất hoặc hoạt động kinh doanh, ví dụ như tiền thuê nhà xưởng, chi phí khấu hao tài sản, chi phí bảo hiểm và một số chi phí quản lý.

- Chi phí biến đổi (Variable Costs): Những chi phí thay đổi tùy thuộc vào mức độ sản xuất hoặc cung cấp dịch vụ của doanh nghiệp, ví dụ như chi phí nguyên vật liệu, chi phí lao động trực tiếp và chi phí vận chuyển.

2 - Độ lớn đòn bẩy hoạt động

Hiệu ứng của đòn bẩy hoạt động xảy ra khi doanh thu thay đổi, lợi nhuận hoạt động (EBIT) sẽ thay đổi ở mức độ lớn hơn so với sự thay đổi của doanh thu. Điều này có thể hiểu là, trong các doanh nghiệp có mức độ đòn bẩy hoạt động cao, một sự thay đổi nhỏ trong doanh thu sẽ tạo ra sự biến động lớn trong lợi nhuận.

Mức độ tác động của đòn bẩy hoạt động được đo lường qua chỉ số Degree of Operating Leverage (DOL), phản ánh mức độ thay đổi của lợi nhuận hoạt động so với sự thay đổi trong doanh thu. DOL càng cao, thì lợi nhuận hoạt động sẽ biến động mạnh mẽ hơn khi doanh thu thay đổi.

>>> XEM THÊM: 6 BƯỚC VẬN HÀNH DOANH NGHIỆP GIÚP TỐI ƯU CHI PHÍ, NÂNG CAO NĂNG SUẤT

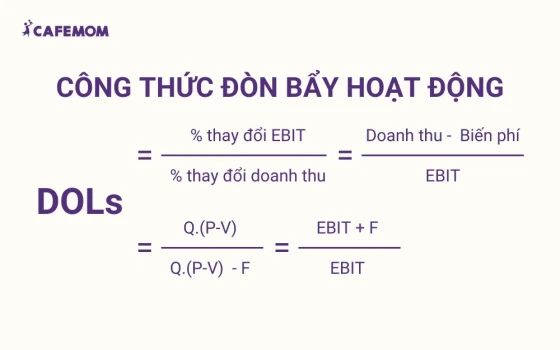

3 - Công thức tính đòn bẩy hoạt động

Công thức tính đòn bẩy hoạt động giúp xác định sự thay đổi của lợi nhuận trước thuế và lãi vay (EBIT) khi doanh thu thay đổi:

Trong đó:

- EBIT: Lợi nhuận trước thuế và lãi vay = Tổng doanh thu - Tổng biến phí - Tổng định phí

- Q: Số lượng sản phẩm bán ra

- V: Biến phí trên một đơn vị sản phẩm

- F: Chi phí cố định (Fixed Costs)

4 - Ví dụ minh họa về đòn bẩy hoạt động

Giả sử công ty ABC chuyên sản xuất balo thời trang. Công ty có chi phí cố định hàng tháng là 300 triệu đồng (bao gồm tiền thuê xưởng, lương quản lý, khấu hao máy móc). Biến phí để sản xuất mỗi chiếc balo là 150.000 đồng và giá bán mỗi chiếc balo là 500.000 đồng. Công ty dự kiến bán 20.000 chiếc balo mỗi tháng.

Dữ liệu:

- Chi phí cố định (F): 300 triệu đồng

- Biến phí trên mỗi sản phẩm (V): 150.000 đồng

- Giá bán (P): 500.000 đồng

- Sản lượng bán ra (Q): 20.000 chiếc balo

Áp dụng công thức tính DOL:

DOL = Q(P−V)Q / (P−V)-F = 20.000 (500.000 - 150.000) / (20.000 (500.000 - 150.000) - 300.000.000) = 1.04

KẾt quả này cho thấy, nếu doanh thu tăng 1%, lợi nhuận hoạt động của công ty sẽ tăng 1,04%.

5 - Ý nghĩa của đòn bẩy hoạt động

Đòn bẩy hoạt động mang lại nhiều lợi ích cho doanh nghiệp, nhưng cũng cần được sử dụng một cách cẩn thận:

- Tăng trưởng lợi nhuận nhanh chóng: Đòn bẩy hoạt động giúp doanh nghiệp tăng lợi nhuận nhanh chóng khi doanh thu tăng, đặc biệt khi chi phí cố định chiếm tỷ trọng lớn trong cơ cấu chi phí.

- Quản lý chi phí hợp lý: Các nhà quản lý có thể sử dụng đòn bẩy hoạt động để xác định mức chi phí cố định hợp lý nhằm tối đa hóa lợi nhuận mà không làm tăng rủi ro quá mức.

- Sự thay đổi trong doanh thu ảnh hưởng mạnh đến lợi nhuận: Một sự thay đổi nhỏ trong doanh thu có thể dẫn đến sự thay đổi lớn trong lợi nhuận. Vì vậy, doanh nghiệp cần cẩn thận trong việc sử dụng đòn bẩy để tránh rủi ro quá lớn nếu doanh thu không đạt kỳ vọng.

6 - Mối quan hệ giữa rủi ro kinh doanh và đòn bẩy hoạt động

Đòn bẩy hoạt động có mối liên hệ chặt chẽ với các yếu tố rủi ro trong kinh doanh:

- Doanh số bán hàng: Khi doanh thu thay đổi, lợi nhuận sẽ thay đổi mạnh mẽ nếu doanh nghiệp có đòn bẩy hoạt động cao.

- Cạnh tranh trên thị trường: Trong môi trường cạnh tranh khốc liệt, doanh thu có thể giảm bất ngờ, gây tác động lớn đến lợi nhuận nếu đòn bẩy hoạt động cao.

- Cơ cấu chi phí: Nếu chi phí cố định chiếm tỷ trọng lớn, đòn bẩy hoạt động sẽ cao, làm tăng rủi ro khi doanh thu giảm.

- Sự đa dạng sản phẩm và nhu cầu thị trường: Sự thay đổi trong nhu cầu của thị trường hoặc sự cạnh tranh sản phẩm có thể tác động lớn đến doanh thu và lợi nhuận.

- Mức độ sử dụng đòn bẩy: Mức độ áp dụng đòn bẩy hoạt động có thể quyết định sự biến động trong lợi nhuận, do đó cần cân nhắc kỹ lưỡng.

Mặc dù đòn bẩy hoạt động có thể gia tăng lợi nhuận, nhưng doanh nghiệp cũng phải cẩn trọng vì nó có thể làm tăng biến động lợi nhuận, đặc biệt là khi doanh thu không ổn định.

3.2. Đòn bẩy tài chính (Financial Leverage)

1 - Khái niệm

Đòn bẩy tài chính (Financial Leverage) là chiến lược tài chính mà doanh nghiệp sử dụng nợ vay để tài trợ cho các hoạt động kinh doanh thay vì chỉ dựa vào vốn chủ sở hữu. Bằng cách này, doanh nghiệp có thể tăng trưởng nhanh chóng mà không cần phải huy động thêm vốn từ các cổ đông. Tuy nhiên, việc sử dụng nợ vay mang lại cả cơ hội gia tăng lợi nhuận và rủi ro nếu không được quản lý tốt.

2 - Độ lớn đòn bẩy tài chính

Đòn bẩy tài chính không chỉ giúp doanh nghiệp mở rộng quy mô nhanh chóng mà còn có thể khuếch đại các thay đổi về lợi nhuận hoạt động (EBIT) thành những thay đổi lớn hơn trong thu nhập trên mỗi cổ phần (EPS). Độ lớn của đòn bẩy tài chính, được gọi là Degree of Financial Leverage (DFL), thể hiện mức độ biến động của thu nhập trên mỗi cổ phần khi lợi nhuận hoạt động thay đổi.

Ví dụ, nếu lợi nhuận của doanh nghiệp tăng 10%, nhưng do có đòn bẩy tài chính, thu nhập trên mỗi cổ phần có thể tăng gấp đôi hoặc thậm chí nhiều hơn. Ngược lại, nếu lợi nhuận giảm, đòn bẩy tài chính sẽ khiến mức giảm EPS cũng lớn hơn.

>>> XEM THÊM: TƯ VẤN CHIẾN LƯỢC KINH DOANH HIỆU QUẢ CHINH PHỤC MỌI MỤC TIÊU DOANH SỐ

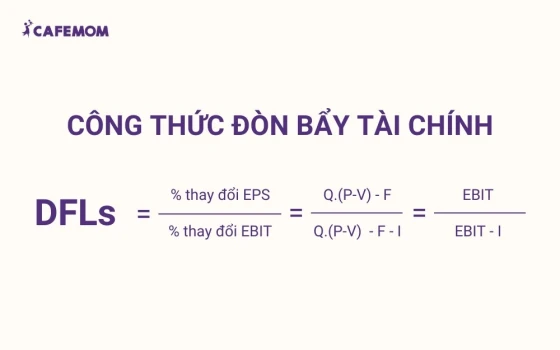

3 - Công thức tính đòn bẩy tài chính

Công thức tính đòn bẩy tài chính được xác định như sau:

Trong đó:

- EPS: Thu nhập trên cổ phần = (Lợi nhuận sau thuế - Lợi nhuận cổ phần ưu đãi) / Số cổ phiếu thường

- I: Lãi vay

- Q: Sản lượng bán ra

- V: Biến phí trên 1 đơn vị sản phẩm

- F: Phí cố định

4 - Ví dụ minh họa về đòn bẩy tài chính

Giả sử Công ty XYZ có các chỉ số tài chính như sau:

- Doanh số bán hàng: 40.000 sản phẩm

- Chi phí cố định: 350 triệu

- Chi phí biến đổi: 130.000 đồng/sản phẩm

- Giá bán: 150.000 đồng/sản phẩm

- Lãi vay: 80 triệu đồng

- Thuế suất: 20%

Ta có thể tính toán EBIT của công ty như sau:

EBIT= 40.000 (150.000 - 130.000) - 350.000.000 = 450.000.000

Tiếp theo, ta tính toán độ lớn đòn bẩy tài chính (DFL):

DFL= 450.000.000 / (450.000.000 - 80.000.000) = 1.21

Điều này có nghĩa là nếu lợi nhuận tăng 1%, EPS sẽ tăng 1,21%.

5 - Ý nghĩa của đòn bẩy tài chính

- Tăng cường hiệu quả tài chính: Đòn bẩy tài chính giúp doanh nghiệp tăng lợi nhuận trên vốn chủ sở hữu mà không cần phải tăng vốn chủ sở hữu.

- Phụ thuộc vào mức độ nợ: Doanh nghiệp sử dụng nợ vay để tận dụng đòn bẩy tài chính sẽ có độ lớn đòn bẩy cao hơn. Mức độ đòn bẩy càng lớn, hiệu quả tài chính càng cao nhưng cũng tiềm ẩn nhiều rủi ro.

- Rủi ro: Trong trường hợp doanh thu và lợi nhuận không đủ để trả nợ, đòn bẩy tài chính có thể khiến doanh nghiệp gặp khó khăn về dòng tiền, thậm chí dẫn đến phá sản.

6 - Mối quan hệ giữa rủi ro tài chính và đòn bẩy tài chính

Rủi ro tài chính phát sinh khi doanh nghiệp sử dụng vốn vay để tài trợ cho hoạt động kinh doanh. Khi lợi nhuận hoạt động không đạt kỳ vọng hoặc giảm sút, việc sử dụng nợ vay sẽ làm tăng mức giảm của lợi nhuận sau thuế và EPS. Điều này có thể dẫn đến các khó khăn tài chính, đặc biệt trong các trường hợp thị trường biến động mạnh hoặc doanh nghiệp không kiểm soát được dòng tiền.

Ví dụ, một công ty sử dụng đòn bẩy tài chính quá mức để mở rộng quy mô, nhưng thị trường bị suy thoái và doanh thu giảm. Trong trường hợp này, công ty không chỉ gặp khó khăn trong việc đạt được mục tiêu lợi nhuận mà còn phải trả lãi vay trong khi không có đủ doanh thu để trang trải. Điều này sẽ làm giảm mạnh lợi nhuận sau thuế và nếu không được quản lý tốt, có thể dẫn đến mất khả năng thanh toán.

3.3. Đòn bẩy tổng hợp (Combined Leverage)

1 - Khái niệm

Đòn bẩy tổng hợp là sự kết hợp giữa đòn bẩy kinh doanh (operating leverage) và đòn bẩy tài chính (financial leverage) để tối đa hóa lợi ích cho cổ đông của doanh nghiệp. Khi cả hai loại đòn bẩy này kết hợp, nó sẽ khuếch đại tác động của thay đổi doanh thu lên lợi nhuận và lợi ích cổ đông.

Đòn bẩy tổng hợp giúp doanh nghiệp tăng trưởng nhanh chóng với sự kết hợp của tăng trưởng doanh thu và hiệu quả tài chính, đồng thời tạo ra tác động mạnh mẽ đối với cổ đông.

2 - Độ lớn đòn bẩy tổng hợp

Độ lớn đòn bẩy tổng hợp (Degree of Combined Leverage – DCL) cho thấy mức độ biến động của thu nhập trên mỗi cổ phần (EPS) khi có sự thay đổi trong doanh thu. Đòn bẩy tổng hợp sẽ khuếch đại sự thay đổi của lợi nhuận, nghĩa là với một sự gia tăng doanh thu nhất định, lợi nhuận của doanh nghiệp sẽ tăng mạnh hơn nhiều so với khi không có đòn bẩy tổng hợp.

Ví dụ, nếu một doanh nghiệp sử dụng cả đòn bẩy tài chính và đòn bẩy kinh doanh, một thay đổi nhỏ trong doanh thu có thể dẫn đến sự thay đổi lớn trong lợi nhuận và EPS. Điều này là bởi vì đòn bẩy hoạt động đã khuếch đại sự thay đổi của doanh thu và sau đó, đòn bẩy tài chính tiếp tục làm tăng ảnh hưởng của sự thay đổi đó.

>>> XEM THÊM: ĐỊNH HƯỚNG KINH DOANH PHÙ HỢP GIÚP DOANH NGHIỆP PHÁT TRIỂN BỀN VỮNG

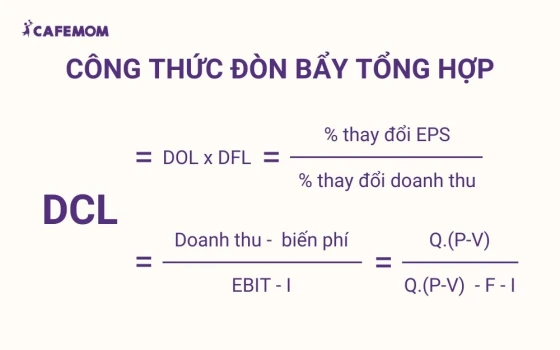

3 - Công thức tính đòn bẩy tổng hợp

Để tính toán đòn bẩy tổng hợp, chúng ta sử dụng công thức sau:

Trong đó:

- EBIT: Lợi nhuận trước thuế và lãi vay

- EPS: Thu nhập trên cổ phần

- I: Lãi vay

- Q: Sản lượng bán ra

- V: Biến phí trên 1 đơn vị sản phẩm

- F: Phí cố định

4 - Ví dụ minh họa về đòn bẩy tổng hợp

Giả sử công ty XYZ sản xuất và bán 15.000 sản phẩm với giá bán 600.000 đồng/sản phẩm. Chi phí biến đổi là 300.000 đồng/sản phẩm, chi phí cố định là 3 tỷ đồng và lãi vay hàng năm là 500 triệu đồng.

- Doanh thu (Q x P): 15.000 x 600.000 = 9 tỷ đồng

- Biến phí (Q x V): 15.000 x 300.000 = 4,5 tỷ đồng

- Chi phí cố định (F): 3 tỷ đồng

- Lãi vay (I): 500 triệu đồng

Vậy cách tính DCL (đòn bẩy tổng hợp) như sau:

- DOL (Đòn bẩy hoạt động):

DOL = 15.000 (600.000−300.000) / (15.000 (600.000−350.000) − 3.000.000.000) = 3

- DFL (Đòn bẩy tài chính):

DFL = EBITEBIT - I = 3.000.000.000 / (3.000.000.000−500.000.000) = 1,2

- DCL (Đòn bẩy tổng hợp):

DCL=DOL×DFL=1,33×1,25= 3,6

Điều này có nghĩa là nếu doanh thu tăng 1%, EPS sẽ tăng 3,6%.

5 - Ý nghĩa của đòn bẩy tổng hợp

Đòn bẩy tổng hợp là một công cụ mạnh mẽ giúp doanh nghiệp khuếch đại lợi nhuận cho cổ đông. Khi cả đòn bẩy kinh doanh và tài chính hoạt động song song, tác động của doanh thu lên lợi nhuận sẽ rất lớn. Tuy nhiên, cũng cần lưu ý rằng việc sử dụng đòn bẩy quá mức có thể làm tăng rủi ro, đặc biệt là khi doanh thu không ổn định hoặc chi phí tài chính quá cao.

Chính vì vậy, việc hiểu rõ cách tính toán và áp dụng đòn bẩy tổng hợp một cách hợp lý sẽ giúp các nhà quản trị và cổ đông đưa ra những quyết định chính xác hơn trong việc quản lý tài chính và chiến lược phát triển doanh nghiệp.

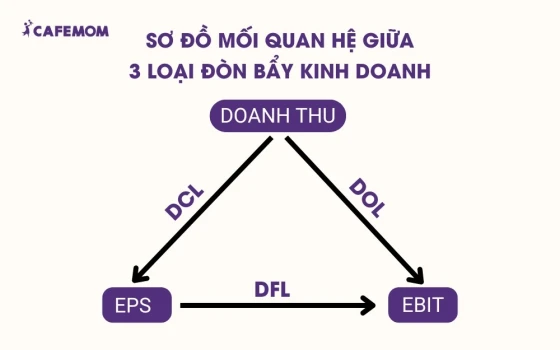

4. Mối quan hệ giữa 3 đòn bẩy kinh doanh

Mối quan hệ giữa ba loại đòn bẩy kinh doanh (đòn bẩy hoạt động, đòn bẩy tài chính và đòn bẩy tổng hợp) có sự tương tác phức tạp, trong đó mỗi loại đòn bẩy có thể tăng cường hoặc làm trầm trọng thêm tác động của các loại khác, ảnh hưởng trực tiếp đến lợi nhuận và rủi ro tài chính của doanh nghiệp.

- Đòn bẩy hoạt động: Đây là yếu tố tác động đến lợi nhuận trước lãi vay và thuế (EBIT). Đòn bẩy hoạt động cao có thể gia tăng lợi nhuận khi doanh thu tăng, nhờ vào việc chi phí cố định không thay đổi dù sản lượng tăng. Tuy nhiên, khi doanh thu giảm, chi phí cố định vẫn giữ nguyên, làm giảm lợi nhuận và tăng thiệt hại, đặc biệt khi kết hợp với đòn bẩy tài chính.

- Đòn bẩy tài chính: Đòn bẩy tài chính liên quan đến việc sử dụng nợ để tài trợ cho hoạt động kinh doanh, nhằm gia tăng lợi nhuận ròng (net profit). Khi kết hợp với đòn bẩy hoạt động, nếu doanh thu tăng, đòn bẩy tài chính có thể khuếch đại lợi nhuận ròng, giúp doanh nghiệp tận dụng tối đa tiềm năng tăng trưởng. Tuy nhiên, khi doanh thu giảm, nợ vẫn phải trả, dẫn đến áp lực tài chính gia tăng, làm trầm trọng thêm các tác động tiêu cực từ đòn bẩy hoạt động.

- Đòn bẩy tổng hợp: Đòn bẩy tổng hợp chính là sự kết hợp của đòn bẩy hoạt động và tài chính. Khi được sử dụng hiệu quả, đòn bẩy tổng hợp có thể tối ưu hóa lợi nhuận. Tuy nhiên, nếu không được cân nhắc kỹ lưỡng, sự phụ thuộc quá mức vào cả hai loại đòn bẩy này có thể dẫn đến rủi ro tài chính cao, làm tăng biến động lợi nhuận và áp lực tài chính khi thị trường không thuận lợi.

Tóm lại, mối quan hệ giữa ba loại đòn bẩy này là một sự tương tác chặt chẽ và cần được quản lý cẩn thận. Đòn bẩy hoạt động và tài chính có thể làm tăng lợi nhuận nếu doanh thu tăng, nhưng cũng có thể làm trầm trọng thêm rủi ro tài chính khi doanh thu giảm. Do đó, việc tối ưu hóa chiến lược sử dụng đòn bẩy là chìa khóa để đạt được sự ổn định tài chính và phát triển bền vững cho doanh nghiệp.

>>> XEM THÊM: BÍ QUYẾT QUẢN TRỊ DOANH NGHIỆP VỪA VÀ NHỎ THÀNH CÔNG TRONG THỜI ĐẠI SỐ

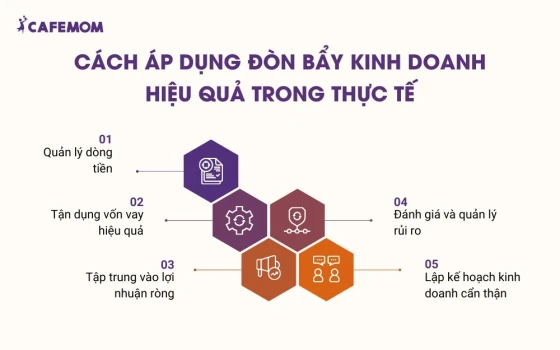

5. Cách áp dụng đòn bẩy kinh doanh hiệu quả trong thực tế

Để áp dụng đòn bẩy kinh doanh hiệu quả trong thực tế, các nhà quản lý và chủ doanh nghiệp cần chú trọng vào các yếu tố quan trọng sau:

1 - Quản lý dòng tiền

Dòng tiền là nền tảng để tận dụng đòn bẩy kinh doanh. Các doanh nghiệp cần đảm bảo rằng dòng tiền đủ mạnh để đáp ứng các nghĩa vụ tài chính, đặc biệt là khi sử dụng vốn vay. Nếu không có sự kiểm soát chặt chẽ, doanh nghiệp dễ rơi vào tình trạng thiếu hụt tiền mặt và gặp khó khăn trong việc trả nợ, dẫn đến ảnh hưởng xấu đến hiệu quả kinh doanh.

2 - Tận dụng vốn vay hiệu quả

Đòn bẩy tài chính có thể giúp doanh nghiệp tăng trưởng nhanh chóng thông qua việc vay mượn. Tuy nhiên, nếu doanh nghiệp không sử dụng vốn vay một cách hiệu quả, ví dụ như đầu tư vào các dự án không sinh lời hoặc không đủ hiệu quả, chi phí lãi vay sẽ vượt quá lợi nhuận tạo ra, dẫn đến giảm tỷ suất lợi nhuận trên vốn chủ sở hữu và gây tổn hại cho doanh nghiệp.

3 - Tập trung vào lợi nhuận ròng

Để đòn bẩy phát huy tác dụng tối đa, doanh nghiệp cần tập trung vào việc tối đa hóa lợi nhuận ròng. Điều này đòi hỏi việc đầu tư vào các dự án hoặc sản phẩm có khả năng sinh lời cao, tối ưu hóa chi phí và tăng trưởng doanh thu.

4 - Đánh giá và quản lý rủi ro

Đòn bẩy có thể làm tăng trưởng nhanh, nhưng cũng đồng nghĩa với rủi ro lớn. Việc sử dụng đòn bẩy không có kế hoạch rõ ràng có thể dẫn đến hậu quả nghiêm trọng. Các nhà quản lý cần đánh giá kỹ lưỡng các lựa chọn tài chính và lập kế hoạch đối phó với các tình huống xấu để bảo vệ doanh nghiệp khỏi thiệt hại lớn.

5 - Lập kế hoạch kinh doanh cẩn thận

Một chiến lược kinh doanh rõ ràng giúp đảm bảo việc sử dụng đòn bẩy một cách hợp lý và hiệu quả. Khi lập kế hoạch kinh doanh cần bao gồm các yếu tố như chiến lược tài chính, mục tiêu lợi nhuận và các phương án đối phó với rủi ro.

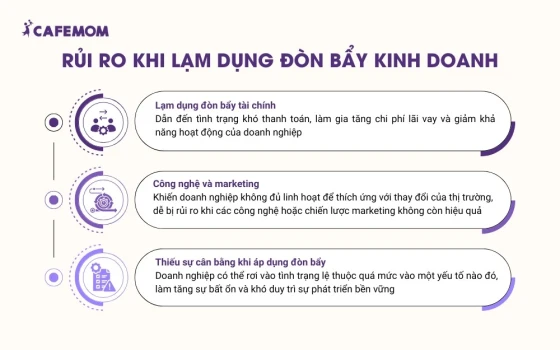

6. Rủi ro khi lạm dụng đòn bẩy kinh doanh

Lạm dụng đòn bẩy kinh doanh có thể mang lại lợi ích tức thời, nhưng nếu không được kiểm soát chặt chẽ, những rủi ro tiềm ẩn sẽ khiến doanh nghiệp gặp khó khăn trong dài hạn. Dưới đây là những rủi ro cần lưu ý khi áp dụng đòn bẩy quá mức trong kinh doanh:

- Lạm dụng đòn bẩy tài chính: Việc sử dụng quá nhiều nợ hoặc không kiểm soát được dòng tiền có thể dẫn đến tình trạng khó thanh toán, làm gia tăng chi phí lãi vay và giảm khả năng hoạt động của doanh nghiệp.

- Công nghệ và marketing: Quá phụ thuộc vào công nghệ và marketing mà thiếu chiến lược dài hạn có thể khiến doanh nghiệp không đủ linh hoạt để thích ứng với thay đổi của thị trường, dễ bị rủi ro khi các công nghệ hoặc chiến lược marketing không còn hiệu quả.

- Thiếu sự cân bằng khi áp dụng đòn bẩy: Nếu không có chiến lược quản lý rủi ro hợp lý, doanh nghiệp có thể rơi vào tình trạng lệ thuộc quá mức vào một yếu tố nào đó, làm tăng sự bất ổn và khó duy trì sự phát triển bền vững.

Việc duy trì một chiến lược cân đối và thận trọng khi áp dụng đòn bẩy là yếu tố quyết định sự thành công và bền vững của doanh nghiệp.

Như vậy, bằng cách áp dụng đúng đắn 3 loại đòn bẩy kinh doanh, doanh nghiệp có thể nhân đôi lợi nhuận và đạt được sự phát triển bền vững. Hy vọng rằng, qua bài viết trên của CafeMom, bạn đã có cái nhìn sâu sắc hơn về các chiến lược đòn bẩy và cách áp dụng chúng một cách hiệu quả. Hãy bắt tay vào thực hiện ngay để đưa doanh nghiệp của mình vươn tới thành công vượt trội!

Đòn bẩy kinh doanh là gì?

Đòn bẩy kinh doanh (hay đòn bẩy hoạt động) là chỉ số quan trọng trong tài chính doanh nghiệp, phản ánh mức độ ảnh hưởng của cấu trúc chi phí (cả cố định và biến đổi) đối với lợi nhuận trước thuế và lãi vay khi doanh thu thay đổi.